Características y tratamiento del impuesto sobre sociedades

Published on

Si bien el IRPF grava los ingresos de las personas físicas, el impuesto sobre sociedades grava la generación de renta por parte de las sociedades y las personas jurídicas con residencia en cualquier comunidad del estado español.

¿Cuáles son las entidades que deben tributar?

Los sujetos pasivos de tributar por concepto de impuesto a sociedades son todos los autónomos que hayan constituido una sociedad, como pueden ser las sociedades limitadas y las sociedades unipersonales. Además, la reforma fiscal del año 2014 añade a las sociedades civiles, como son los despachos de abogados, entre otras y, en ciertos casos, comprende también a las asociaciones civiles, como son los centros deportivos, las asociaciones culturales y los centros de estudios.

Base imponible para calcular el impuesto sobre sociedades

El primer paso para calcular la cuota a pagar por concepto de impuesto sobre sociedades es disponer de los resultados contables de la sociedad al fin del ejercicio, es decir, la diferencia entre los ingresos obtenidos y los gastos realizados. Esa cifra no es aún el monto imponible para hacer la liquidación, sino que, con alta probabilidad, será necesario ajustarla, en función de las normas establecidas por Hacienda.

El primer paso para calcular la cuota a pagar por concepto de impuesto sobre sociedades es disponer de los resultados contables de la sociedad al fin del ejercicio, es decir, la diferencia entre los ingresos obtenidos y los gastos realizados. Esa cifra no es aún el monto imponible para hacer la liquidación, sino que, con alta probabilidad, será necesario ajustarla, en función de las normas establecidas por Hacienda.

Ahora bien, estos ajustes pueden ser positivos o negativos, y se clasifican en temporarios o permanentes. A continuación veremos con mayor detalle los ajustes que, en general, hay que realizar.

Ajustes por gastos no deducibles

En el estado de resultados incluimos como gastos ciertos pagos que, para el cálculo de la base imponible del impuesto sobre sociedades, no se deben considerar. Entre ellos se incluyen los tributos, las multas, las sanciones, los donativos y los gastos sin justificación, o sea, que no pueden relacionarse ni con los ingresos ni con la actividad económica habitual de la empresa. Este tipo de gastos deben sumarse al resultado del ejercicio.

Ajuste por saldo positivo del impuesto sobre sociedades del ejercicio anterior

El impuesto sobre sociedades positivo es el monto que se ha pagado por este concepto, y que contablemente se refleja como gasto. También debe sumarse al resultado.

Ajuste por corrección de amortizaciones

Surge de la diferencia entre la amortización contable y la fiscal o pasivo por diferencia temporaria. Este importe debe restarse del resultado.

Los dos primeros casos de ajustes vistos generan diferencias permanentes, puesto que no se trata de partidas deducibles ni en el ejercicio presente ni en los posteriores. El tercer caso de ajuste, por el contrario, es temporal, porque su efecto se trasladará a ejercicios posteriores.

En resumen, la base imponible para el cálculo del impuesto sobre sociedades se calcula de la siguiente manera:

Resultado contable del ejercicio

+ Gastos contabilizados no deducibles para Hacienda

- Ingresos contabilizados no deducibles para Hacienda

Base imponible del impuesto sobre sociedades

Tipos impositivos actualizados del impuesto sobre sociedades

En función de las características de cada empresa se aplicarán diferentes tipos impositivos:

Tipo general: Desde el año 2016, el tipo general es del 25%.

Tipos reducidos para emprendedores: El tipo preferente aplicable durante dos años a sociedades de nueva creación es del 15 %, con excepción de las sociedades patrimoniales.

Tipo reducido para pymes (empresas de tipo I): Este tipo asciende al 25%, y es aplicable a una cifra de hasta 300.000 euros de base imponible, siempre correspondiente a sociedades cuyo volumen de negocios en el ejercicio anterior no llegue a los 10 millones de euros.

Tipos reducidos para microempresas (empresas de tipo II): Estos tipos son del 25% para todo tipo de microempresas y tramos de beneficio. Si no existen trabajadores contratados en plantilla, salvo los socios o administradores, no es aplicable.

Tipo reducido para cooperativas: El tipo para cooperativas es del 25%, aplicable de forma genérica en sociedades cooperativas fiscalmente protegidas. Sin embargo, los resultados extracooperativos tributan al tipo general.

Además, existen varios tipos para sociedades y entidades especiales:

Tipo reducido para asociaciones y fundaciones: Se aplica el 10% a asociaciones declaradas de utilidad pública y a las fundaciones inscritas en el registro correspondiente. Corresponde a las entidades contempladas por el régimen fiscal establecido en la Ley 49/2002 (Régimen Fiscal de las Entidades sin Fines Lucrativos y de los Incentivos Fiscales al Mecenazgo).

Tipo reducido para otras entidades: Se aplica el 25% a mutuas de seguros generales, mutuas de previsión social y accidentes de trabajo, cooperativas de crédito y cajas rurales, colegios profesionales, asociaciones empresariales, cámaras oficiales, sindicatos de trabajadores, puertos del Estado y partidos políticos, entre otras.

Tipo reducido para sociedades de inversión: Se aplica el 1% a sociedades de inversión de capital variable, fondos de inversión de carácter financiero y sociedades de inversión inmobiliaria / fondos de inversión inmobiliaria, siempre que cuenten con un mínimo de 100 accionistas.

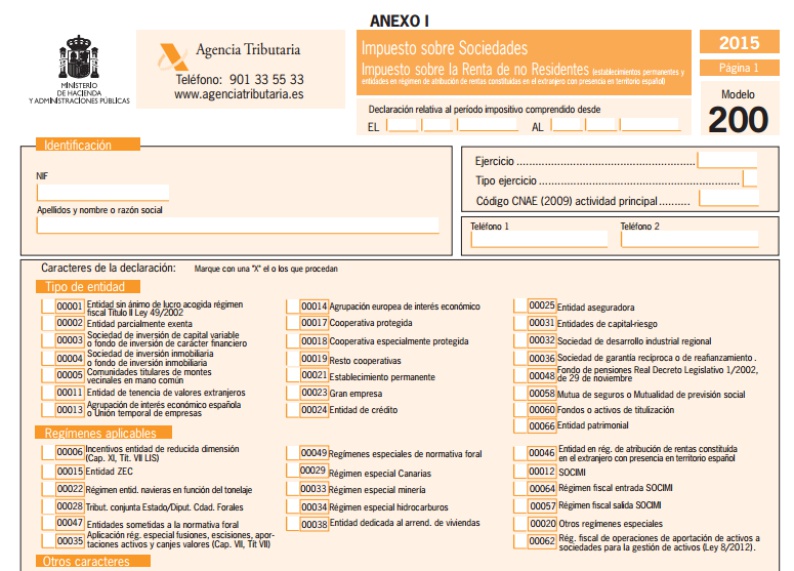

¿En qué formularios se presentan las declaraciones de este impuesto?

Modelo 200: Declaración anual del impuesto de sociedades a presentar antes del día 25 de cada mes de julio por parte de las empresas cuyo ejercicio económico coincida con el año natural. Es de presentación obligatoria, aún cuando no se haya desarrollado actividad o no se hayan obtenido rentas.

Modelo 202: Formulario para presentar los pagos fraccionados del impuesto de sociedades. Debe presentarse si hubo un resultado positivo en la última declaración del modelo 200. Se presenta en los meses de octubre, diciembre y abril, y suponen anticipos a cuenta de la próxima declaración en el modelo 200.

Modelo 220: Formulario del impuesto correspondiente a los grupos de sociedades.

La presentación de estos modelos debe formalizarse por internet, por parte de sociedades anónimas, sociedades limitadas, grandes empresas y aquellas entidades que deban presentar el formulario de datos adicionales por ajustes a la declaración.

Tipos mínimos de los anticipos del impuesto sobre sociedades

Fuente: ABC

En 2016 se ha aprobado un real decreto que establece un tipo mínimo del pago fraccionado o anticipos del 23% en el Impuesto sobre Sociedades. Es aplicable a las empresas cuya facturación supere los 10 millones de euros anuales. Para la banca, este mínimo será del 25%, y para las empresas que facturen menos de 10 millones de euros anuales será del 18%. Estos mínimos no tienen límite de vigencia.

El futuro del impuesto sobre sociedades a nivel europeo

La Comisión Europea tiene ahora como primer objetivo armonizar el cálculo de la base imponible del impuesto sobre sociedades en todos los países de la Unión Europea. Como segunda etapa, se prevé que las grandes empresas deban consolidar sus resultados, para que paguen sus impuestos en el lugar en el que se han generado los ingresos.

En base a todo lo expuesto, resulta notorio que el impuesto sobre sociedades no es de sencilla liquidación. Además, se han realizado modificaciones recientemente, y están previstos nuevos ajustes en un futuro cercano. La mejor idea es consultar y verificar la liquidación del impuesto sobre sociedades con un profesional cualificado, para tener la seguridad de que se paga exactamente lo que corresponde a cada ejercicio. Asimismo, esta es la alternativa para evitar dolores de cabeza posteriores por errores que, principalmente, se pueden establecer en el momento del cálculo de la base imponible.

En base a todo lo expuesto, resulta notorio que el impuesto sobre sociedades no es de sencilla liquidación. Además, se han realizado modificaciones recientemente, y están previstos nuevos ajustes en un futuro cercano. La mejor idea es consultar y verificar la liquidación del impuesto sobre sociedades con un profesional cualificado, para tener la seguridad de que se paga exactamente lo que corresponde a cada ejercicio. Asimismo, esta es la alternativa para evitar dolores de cabeza posteriores por errores que, principalmente, se pueden establecer en el momento del cálculo de la base imponible.